倉庫・工場の着工床面積推移と機能倉庫建設をとりまく環境

投稿日:2023.06.14

更新日:2023.07.25

お役立ち情報

RiSOKO(リソウコ)は、当社が長年の生産・物流施設の実績で積上げてきた『知識・技術・ノウハウ』をもとに、取扱物品が特定され使い勝手の決まった倉庫(「機能倉庫」という)に求められる機能を最適化し”JUST SPEC”な倉庫を実現するソリューションブランドのことを言います。

当記事では、機能倉庫建設ソリューションブランドであるRiSOKOの実績をもとに、現在の国内での倉庫・工場の着工床面積推移と機能倉庫建設をとりまく環境などについてまとめます。

倉庫・工場の着工床面積推移と機能倉庫建設をとりまく環境

当社(三和建設株式会社)は、大阪市淀川区に本社を構える中堅の建設会社であり、1947年に創立、以降今日に至るまでさまざまな生産施設(工場)や物流施設(倉庫)を数多く手掛けてきました。

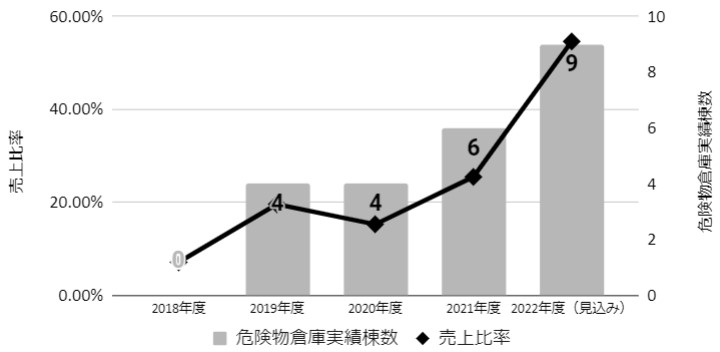

そしてRiSOKOは、安定して総売上高の20%を担うブランドとなることを目指し、2017年に「お客様にとって理想(RISO)の倉庫(SOKO)をご提供する」という想いを込め立ち上げられました。RiSOKOの立ち上げから5年以上が経過し、その売上比率の推移は下図のようになっています。

上のグラフから分かるように、ブランドの立ち上げからまだ間もない2019年、2020年度こそ目標の20%には届かなかったものの、2021年度は25.45%と目標を達成し、2022年度に至っては、見込みではあるものの50%を超えることが確実視されています。

近年では、機能倉庫の中でも、特に危険物倉庫に関して需要が高い状態が継続しています。RiSOKOでも、2019年、2020年度にそれぞれ4棟の危険物倉庫を完工させていますが、それ以降、2021年度は6棟、2022年度は9棟が完工するなど、危険物倉庫への関心が非常に高いことが分かります。さらに、上図の中では示していませんが、2023年、2024年度について、現在4つのプロジェクト(合計17棟を設計中)が進行中であり、これらが全て完工すれば2019年度以降の危険物倉庫実績が40棟にに到達する計算となります。

危険物倉庫周りのマーケットの変化について

過去の当社の危険物倉庫案件については、製造業が事業主となり1~2棟程度の自家倉庫を建設するというものが多く占めていました。しかし近年では、事業主としては物流業やデベロッパーが目立つようになっており、かつ複数棟を同時に施工するという案件が増加傾向にあります。つまり、機能倉庫の中でも、危険物倉庫については、明らかにマーケットの変化が起きており、今後もこの状況がしばらく維持されると考えられます。

国内の倉庫建設の状況

※参照:国交省統計データより作成

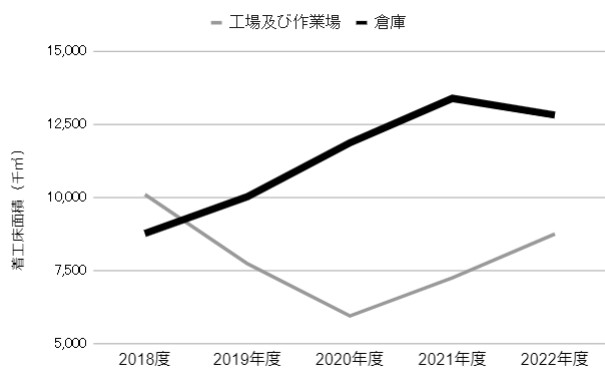

それでは次に、国内建設市場における倉庫建設の状況について解説します。上図は、2018年以降の工場と倉庫の着工床面積の推移を示すグラフです。

このグラフから読み取れるように、工場の着工面積については、新型コロナウイルスの感染拡大があった2020年を谷として、その後は2021年、2022年度ともに増加傾向にあります。これに対して、倉庫の着工面積については、コロナ禍真っ只中の2021年まで増加傾向を維持しています。ちなみに、2021年の倉庫着工面積は「13,386千㎡」となっているのですが、これはバブルが崩壊した平成5年以降では最大の面積となります。倉庫需要がこれほどまで増加傾向を維持したのは、コロナ禍で巣ごもり需要が急増したことが要因と考えられます。コロナ禍で、EC物流がさらなる拡大を見せたこともあり、いわゆるマルチテナント型大型物流施設の開発が各地で推し進められたのが大きな要因になったのだと考えられます。ただ、2022年になると、工場の着工面積が増加傾向を続けているのとは逆に、倉庫の着工面積は若干ではありますが、減少へと転じています。

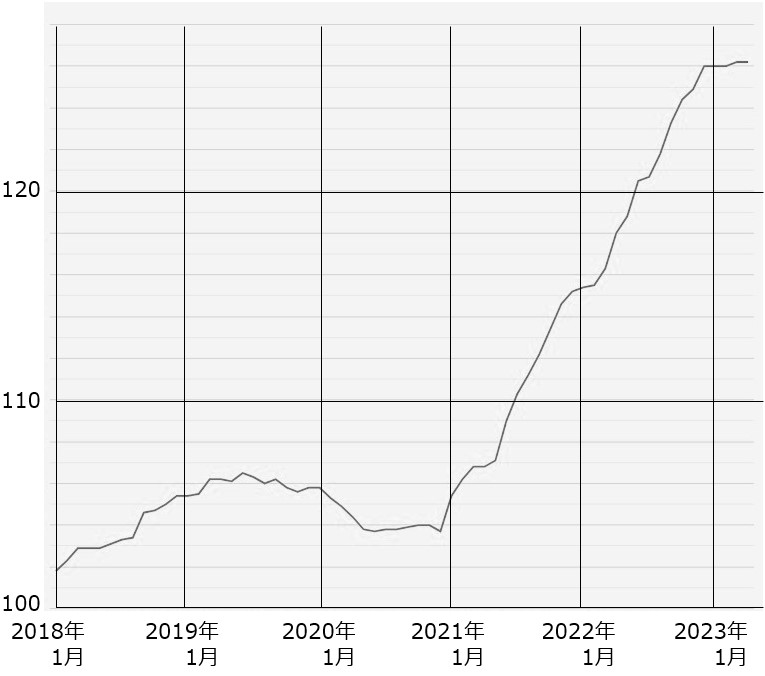

倉庫の着工面積が減少に転じた要因の一つは、建設資材高騰に伴う建設費の上昇が考えられます。左図は2018年1月以降の建築費指数をグラフ化したものなのですが、2021年1月から2023年3月までのわずか2年間で、建築費は2割以上も上昇しています。

建築費の上昇は、倉庫建設に限らず工場建設にも大きな影響を与えますが、倉庫の着工面積が減少に転じるなど、倉庫建設に顕著な影響がみられたのは、昨今の物流施設開発が物流デベロッパーなどと呼ばれる不動産開発会社がけん引していたことが大きな要因だと言われています。

その辺りについては、次項で解説します。

機能倉庫をとりまく環境

東京圏物流施設の募集賃料の動向

東京圏物流施設の空室率の動向

画像出典:一五不動産情報サービス「物流施設の賃貸マーケットに関する調査」

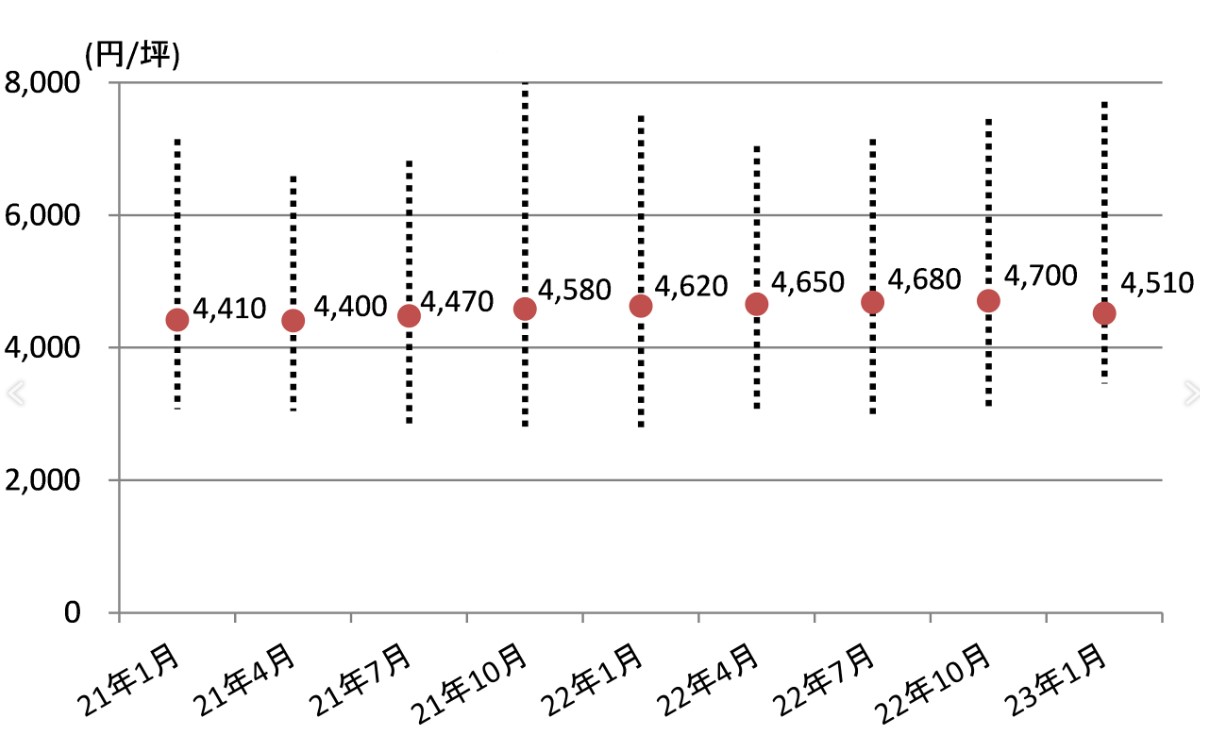

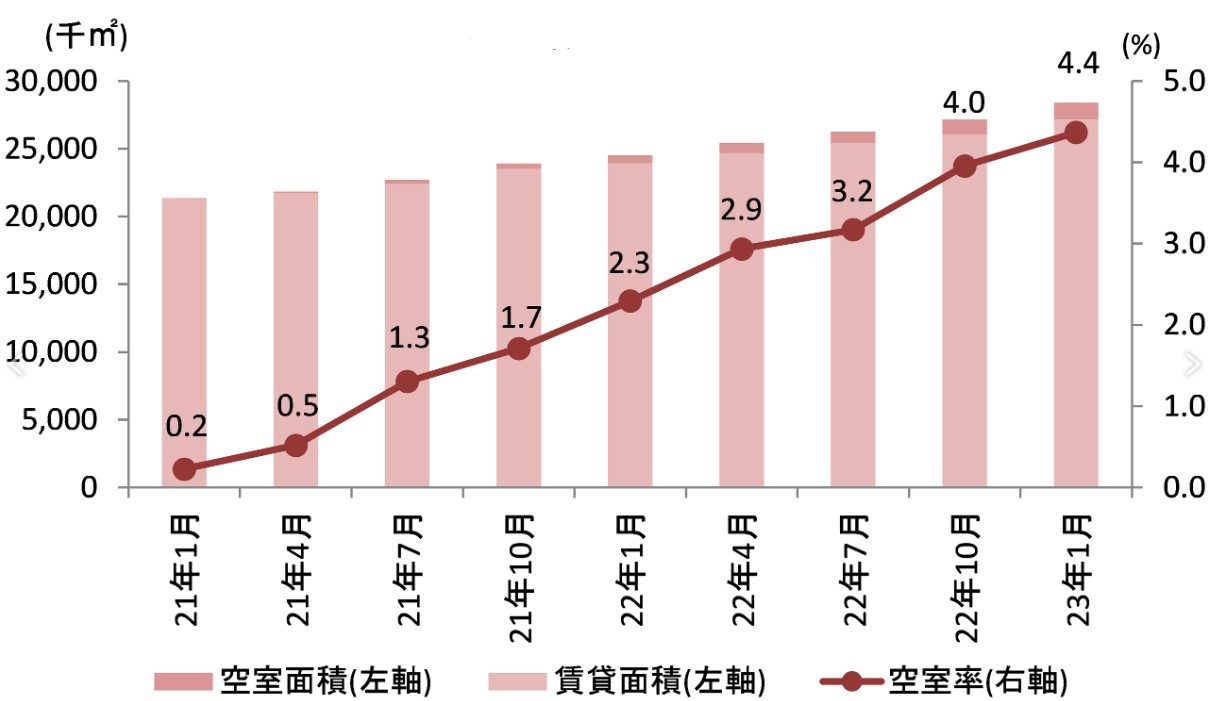

上図は、一五不動産情報サービスによる「物流施設の賃貸マーケットに関する調査」データを引用したものです。左側が「東京圏物流施設の募集賃料の動向」、右側が「東京圏物流施設の空室率の動向」をグラフ化したものとなります。

これからも分かるように、東京圏の物流施設については、2021年以降、約2年間は賃料に変化がほぼないにもかかわらず、空室率は上昇傾向が続いています。その上、前項でご紹介したように、建築費はここ2年間で2割ほど高騰しているといった状況になっていることから、マルチテナント型大型物流施設は、これまでと同じようなペースで開発できる状況ではなくなっていると判断できます。

そこで、物流デベロッパー各社は、次の一手として冷凍・冷蔵倉庫や危険物倉庫など、機能倉庫開発に乗り出す動きが加速しています。例えば、マルチテナント型物流施設開発を今日までけん引してきた物流デベロッパーの代表的な1社である日本GLP株式会社は、長らく困難と言われていた全館冷凍冷蔵マルチテナント型物流施設の開発に乗り出しており、神戸市に2件で5万㎡を超える施設を建設中です。この他にも、三菱地所や大和ハウス、東京建物などのデベロッパーによる冷凍冷蔵倉庫開発のニュースを目にする機会が急増しています。

危険物倉庫についても、プロロジスがBTS型の倉庫を2018年に茨城県で8棟を同時竣工させています。さらにそれ以降は、従来のマルチテナント型大型物流施設の競争力を高めることを目的として、危険物倉庫を併設させるといった取り組みが進められています。冷凍冷蔵倉庫や危険物倉庫など、機能倉庫の開発については、当社RiSOKOへのデベロッパーからの相談が後を絶たない状態にあります。

まとめ

今回は、国内の倉庫・工場の着工床面積推移と機能倉庫建設をとりまく環境について解説しました。

EC市場が年々拡大する中、国内の倉庫需要は『マルチテナント型大型物流施設の開発ラッシュ』と表現できるような状態が続いていました。しかし、ここにきてマルチテナント型大型物流施設の開発ラッシュはある程度の落ち着きを見せ始めているという状況で、テナント向けの物流施設はこれまでのようなマルチテナント型一辺倒ではなくなっていくという様相を呈しています。実際に、記事内でご紹介しているように、大手物流デベロッパーが手掛ける施設では、特殊な機能により付加価値を持たせた物流施設の開発が急速に進んでいます。

RiSOKOは、当社が長年の生産・物流施設の実績で積上げた知識・技術・ノウハウをもとに、取扱物品が特定され使い勝手の決まった『機能倉庫』に求められる機能を最適化した”JUST SPEC”な倉庫を実現します。機能倉庫に関するご相談は、お気軽にお問い合わせください。

関連記事

ARCHIVE

TAG

- #食品物流センター

- #動画開設

- #配棟計画

- #パレット共通化

- #レンタルパレット

- #大阪万博

- #建築費動向

- #トラックGメン

- #ブラック荷主

- #物流クライシス

- #建設準備

- #グラフ

- #建築費

- #ドライバー不足

- #立地

- #2024年問題

- #3PL

- #3温度帯

- #4温度帯

- #AGV

- #AI

- #AVG

- #CAS冷凍

- #EC

- #FSSC22000

- #GDPガイドライン

- #IoT

- #IT

- #LED

- #RiSOKOセミナー

- #Society 5.0

- #Third Party Logistics

- #エアコン

- #カーボンニュートラル

- #ガソリン

- #グッズ

- #コールドチェーン

- #コロナ

- #コロナ禍

- #システム建築

- #タグを削除: RiSOKOセミナー RiSOKOセミナー

- #デバンニング

- #トラック待機時間

- #バンニング

- #ひさし

- #ピッキング

- #フォークリフト

- #プラスチック削減

- #フルフィルメント

- #プロトン凍結

- #フロン排出抑制法

- #フロン管理義務

- #マテハン

- #マテハン機器

- #メディカル物流

- #ラック

- #リチウムイオン蓄電池

- #ロボット

- #ロボット化

- #中小企業支援策

- #事故事例

- #人手不足

- #人材不足

- #低温倉庫

- #低温物流

- #保安距離

- #保有空地

- #保管効率

- #保管場所

- #保管温度帯

- #倉庫

- #倉庫の強度

- #倉庫の種類

- #倉庫建設

- #倉庫建設コンサルタント

- #倉庫新築

- #倉庫業法

- #倉庫火災

- #免震

- #共同物流

- #冷凍倉庫

- #冷凍自動倉庫

- #冷凍食品

- #冷蔵倉庫

- #冷蔵庫

- #削減

- #労働時間

- #労働災害

- #医療機器

- #医療物流

- #医薬品

- #医薬品の物流業務

- #医薬品保管

- #医薬品倉庫

- #危険物

- #危険物倉庫

- #危険物施設

- #営業倉庫

- #国際規格

- #土地

- #地震

- #地震対策

- #基礎知識

- #安全

- #安全対策

- #定期点検

- #定義

- #対策

- #屋内タンク貯蔵所

- #屋内貯蔵所

- #工場

- #工場の衛生管理

- #建築基準法施行令

- #建設計画

- #従業員

- #感染予防

- #技術

- #換気設備

- #改修工事

- #政令

- #新型コロナウイルス

- #新築

- #施設設備基準

- #機能倉庫建設

- #水害

- #水害対策

- #治験薬

- #法律

- #消防法

- #消防設備

- #温度管理

- #火災

- #火災対策

- #災害

- #無人搬送ロボット

- #無人搬送車

- #無人配送車

- #燃料費

- #物流

- #物流DX

- #物流センター

- #物流倉庫

- #物流倉庫新設

- #物流倉庫自動化

- #物流拠点

- #物流業界

- #物流総合効率化法

- #物流課題

- #特殊倉庫

- #用途地域

- #異物混入

- #着工床面積

- #空調

- #結露

- #耐震工事

- #職場認証制度

- #自動倉庫

- #自動化

- #自動車運送事業者

- #衛生管理

- #補助金

- #規制緩和

- #調理器具

- #貸倉庫

- #軽油

- #適正流通ガイドライン

- #関西物流展

- #防災

- #防災用品

- #防爆構造

- #集中豪雨

- #電気代

- #電気代削減方法

- #静電気

- #静電気対策

- #非危険物

- #非接触

- #食品倉庫

- #食品物流

- #食品衛生法

もっと見る▼